안녕하세요.

주말에 유진투자증권의 '코로나19가 쏘아 올린 버블의 씨앗'이라는 2020 하반기 매크로 전망 리포트를 보았습니다. 여러 가지 흥미로운 점이 많았지만 전혀 몰랐던 그래놀라(GRANOLAS)라는 용어가 나와 인터넷에서 찾아보고 여러분께 소개드리고자 합니다.

GRANOLAS (그래놀라즈)

G - Glaxosmithkline 제약회사

R - Roche 제약회사

A - ASML 네덜란드 반도체 장비 회사

N - Nestle, Novartis

O - L’Oreal 화장품

L - LVMH 럭셔리

A - AstraZeneca 제약회사 (아스트라제네카)

S - SAP & Sanofi

바로 유럽의 초우량 기업 또는 주식시장에 있어서 압도적인 상승률을 보인 기업들을 일컫는 말입니다.

미국시장의 FANG, FAANG, FANGMAN, FANG+ 와 같은 용어로 보시면 됩니다.

FAANG+ 기업들이 수익률과 비교하기는 어렵지만 유럽 주식시장 (Euro Stoxx 600)이 7년 동안 19% 상승한 것에 비하면 그래놀라(GRANOLAS)는 154% 상승했다고 합니다. 연 20% 이상 상승한 것입니다.

근데 정말 유럽 주식시장도 우리나라 코스피처럼 답답하네요.

위는 유럽 쪽에 보기 드문 반도체 기업인 ASML의 주가 상승률인데 그래놀라 중에서도 가장 높습니다.

아래는 그래놀라(GRANOLAS) 관련 제가 인터넷에서 서칭한 내용중에 가장 괜찮은 기사 내용을 번역해 올린 것이니 참조하세요. 내용이 길면 제가 형광색으로 칠한 부분만 보시면 됩니다.

지난 10년간 미국의 대형 기술주들은 꾸준히 다른 시장보다 뛰어났습니다. Facebook, Apple, Amazon, Netflix 및 알파벳(Google)과 같이 이미 강세를 보이고 있는 시장에서 높은 가중치를 가진 5개의 기업은 "FAANG"이라는 이름을 얻었습니다.

하지만, 유럽 주식에 관한 한 골드만삭스는 새로운 연구 노트를 통해 이른바 그래놀라(GRANOLAS)가 스타였다고 말합니다. 새로운 약어는 GlaxoSmithKline, Roche Holding, ASML, Nestlé, Novartis, Novo Nordisk, L'Oréal, LVMH, AstraZeneca, SAP 및 Sanofi의 약자이다.

지난 10년은 저금리, 저성장, 저조한 경제성장, 그리고 취약한 수익 성장으로 특징지어져 왔습니다. 대체로, 이것은 Faangs와 같은 대형 캡 성장 기술주들에게 혜택을 주었습니다.

그러나 골드만삭스는 "유럽은 전반적으로 성장 기업이 부족하며 특히 기술 부문의 성장 기업이 부족하다"고 지적합니다. 대신 상대적으로 대차대조표 강세, 낮은 변동성 증가율, 양호한 배당수익률을 보인 모든 기업이 유럽의 금융위기 이후 승자로 떠올랐습니다.

골드만삭스는 2010 년 석유, 은행 및 통신 회사 클러스터가 여전히 유럽의 Stoxx 600 지수에서 가장 큰 규모에 속한다고 지적합니다. 그러나 10 년 후 그래놀라(GRANOLAS)가 시장을 지배하고 있으며 총 시가 총액이 지수의 24 %를 차지합니다. 골드만삭스는 "이 같은 변화는 낮은 금리 환경과 높은 위험 회피의 함수이며, 이는 글로벌 금융위기 이후 세계를 특징짓게 했다"고 말했다.

골드만삭스는 다음과 같이 말합니다. "우리는 다가오는 주기의 선두주자는 이익 증가, 지속 가능한 배당금 지급, 건강한 대차대조표를 만들 수 있는 기업이 될 것이라고 생각합니다. GRANOLAS 주식은 모두 좋은 성과를 거두지는 못하겠지만, 우리는 그것들이 성장, 안정, 그리고 소득이라는 일부 품질을 제공한다고 생각합니다."

유럽과 다른 선진국들이 느린 경제 성장, 약한 수익 성장, 낮은 금리로 특징지어진다고 가정할 때, 투자자들은 이러한 특성들을 여전히 높이 평가할 것입니다.

연구노트는 합의추정에 따르면 Stoxx600이 2022년까지 주당순이익(EPS)이 2019년 수준으로 회복되지 않을 것으로 전망된다고 지적합니다. 이와는 대조적으로 GRANOLAS에 대한 합의 추정치는 EPS가 2019년 최고치에서 2022년까지 30%까지 상승하는 것입니다. 이는 지난 10년 동안 지속된 추세로, Stoxx 600의 수익은 여전히 2007년 최고치에 미치지 못하는 반면 GRANOLAS의 수익은 100% 이상 상승했습니다.

GRANOLAS는 또한 주식의 총수익률이 2.5 % 인 비교적 매력적인 배당금을 제공합니다. 채권 수익률이 매우 낮은 상황에서, 이것은 매력적입니다.

골드만삭스는 "그들의 배당은 지속 가능해야 하며 장기적으로 계속 성장해야 한다"고 말합니다. 실제로, 우리는 그들의 지급률이 약 50%이며, 대차대조표도 강하다고 판단했습니다."

수익 안정성 측면에서 GRANOLAS는 다른 시장보다 훨씬 방어적인 모습을 보이고 있습니다. 지금까지 STOXX 600지수의 EPS는 30% 하향 조정된 반면 GRANOLAS의 EPS는 7% 하향 조정된 상태이다.

"우리는 이것이 그들의 크기와 섹터의 기능이라고 생각합니다. 실제로 이 모든 기업은 의료, 기술 또는 소비재, 즉 상대적으로 안정적인 3개의 산업에 있습니다. 또한 GRANOLAS는 시장이나 다른 성장 회사보다 변동성이 적습니다.”라고 골드만 삭스는 말합니다.

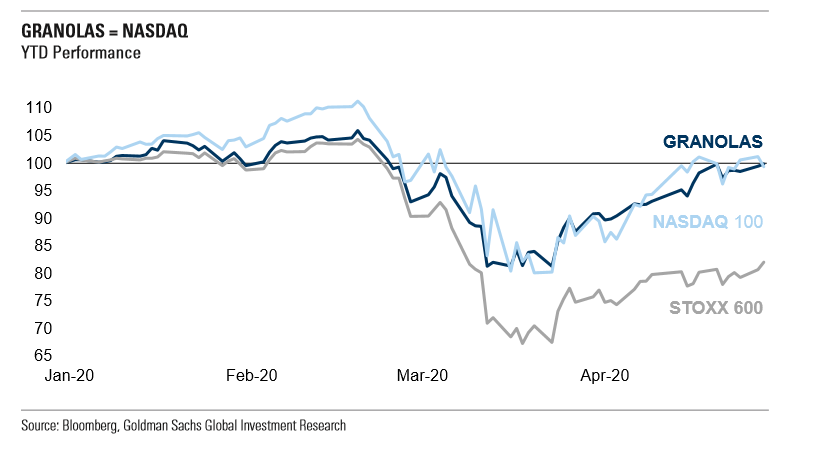

지금까지 코로나 바이러스 판매에서 GRANOLAS는 비교적 잘 견뎌냈습니다. 아래 표에서 볼 수 있듯이, 이들은 Stoxx 600 지수를 능가하여 나스닥과 거의 비슷한 성능을 제공했습니다.

미국에서 FANG+ 등 테크 기업의 시가총액 비중이 역대 초고 수준이라고 합니다. 한국 코스피에서도 테크 기업과 바이오 기업의 비중이 50%에 육박한다고 하네요.

코로나 이후 기업들 간의 수익과 주가 또한 지속적으로 양극화로 갈지도 모릅니다.

유럽시장의 그래놀라 기업들이 얼마나 더 성장할지는 모르지만 그래놀라 기업의 반이 제약회사(바이오)라는 사실은 눈여겨볼 필요가 있습니다.

여러분의 성공투자를 기원합니다.

- 현재와 미래의 밸런스 투자 -

2020/06/09 - [미래] - [투자] 초저금리 시대 - 배당주, 채권, 금 투자전략 (증권사 리서치 센터장 의견)

[투자] 초저금리 시대 - 배당주, 채권, 금 투자전략 (증권사 리서치 센터장 의견)

안녕하세요. 저금리 시대라는 말은 과거 몇 년 전부터 쓰여왔습니다. 금리가 10% 시대에서 5%로 간다면 당연히 저금리 시대가 도래했다고 말할 수 있죠. 저금리에 대한 기준이 시대마다 국가마다

investinginlife.tistory.com

2020/06/13 - [미래/국내주식] - [국내주식] 코스피 고점/조정장 투자전략 - KODEX 삼성그룹 ETF (삼성전자와 삼성SDI를 한번에)

[국내주식] 코스피 고점/조정장 투자전략 - KODEX 삼성그룹 ETF (삼성전자와 삼성SDI를 한번에)

안녕하세요. 며칠 전에 코스피가 9거래일 연속 상승해 2,200선을 코 앞까지 갔었습니다. 분위기에 편승해 더 상승할 거라고 예측한 사람들도 많았지만 코로사 사태 이후 너무 빠른 반등을 우려하�

investinginlife.tistory.com

♥와 댓글은 사랑입니다.

(로그인 하지 않아도 ♥ 누를 수 있어요)

'미래 > 해외주식' 카테고리의 다른 글

| [미국주식] 글로벌 원격의료 ETF (ft. Global X EDOC) (4) | 2020.08.18 |

|---|---|

| [중국주식] 국내 상장 중국 ETF (홍콩,상해,심천) 알아보기 (6) | 2020.07.18 |

| 야후 파이낸스 - 미국 주식 관심종목(Facebook, visa) 공유 (5) | 2020.06.04 |

| [미국주식] 카카오 보다 좋은 페이스북(Facebook, FB) (3) | 2020.05.25 |

| [미국주식] 남미 이커머스 최초 이용자 폭증! 비자카드(Visa)의 투자 기회 (3) | 2020.05.22 |

댓글